育休中の「見えない支出」に要注意!

育休中は、毎月のお給料が出ない代わりに「育児休業給付金」が支給されます。

それはそれでありがたいとして、そもそも天引きされていた保険料や税金の類はどうなるのかご存知ですか?

実は、育休中でも支払う可能性のある「保険料」や「税金」があるんです。そして、ちょっとした手続き漏れで、あとから「数万円〜十数万円」の出費が発生することも…!

マネー調査員も第一子で初めての育休を取得した際、全ての保険料や税金は免除されるものだと思っておりましたが、住民税で大変に痛い目をみました。

この記事では、マネー調査員が2年半の育休で学んだ経験をもとに「保険・年金で損しないための注意点」を7つにまとめて紹介します!

注意その1:育休中でも保険料や年金は“原則”かかる

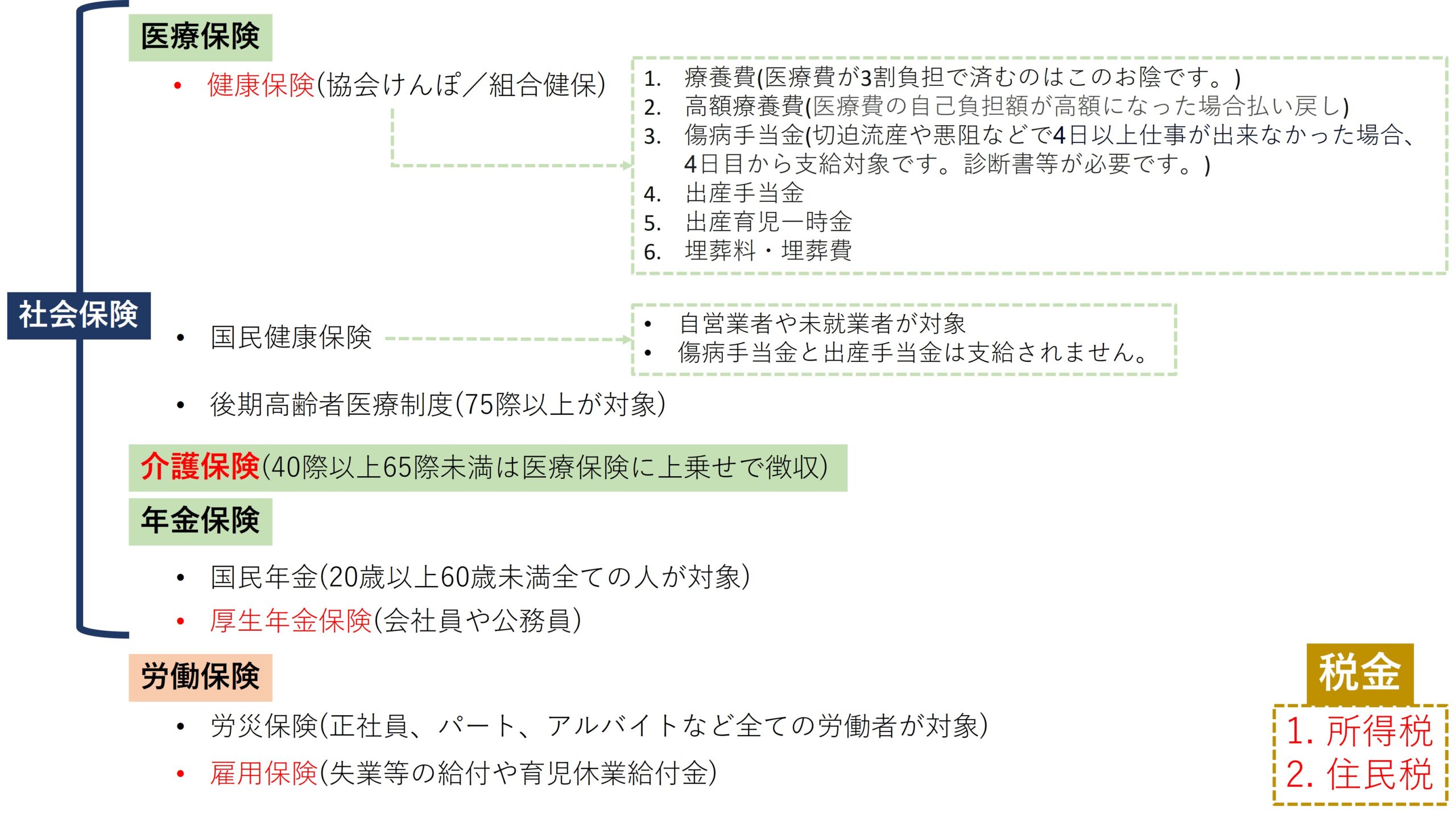

お給料から何が引かれるかは、会社員かフリーランスかで色々と異なりますが、会社にお勤めの女性を想定すると、次のものが徴収されています。別途、会社によって個別で会社独自の福利厚生費や財形貯蓄、組合費・親睦会費などが引かれているかもしれませんが、ここでは法的なものを取り上げます。

- 健康保険料

- 介護保険料(40際以上65際未満)

- 厚生年金保険料

- 雇用保険料

- 所得税

- 住民税

ちなみに、それぞれ徴収されたものが何に対応しているのか、社会保険の全体図と税金を図に示したものが次の通りです。

そして、社会保険に加入している人は、育休中であっても健康保険・厚生年金の加入状態が続きます。

原則として保険料の支払い義務は継続している状態なんです。

ちなみに、所得税は原則支払なし、ただし住民税は前年の収入に応じて支払う必要があります。

収入がないのにどうしよう・・・と不安なあなた!安心してください。

次の注意点で紹介するように、免除制度や、特定の条件に当てはまれば減免や猶予の可能性があります。

\育休中でも給付金を減らさずに副収入を得たい方は、こちらの記事も参考になります/

注意その2:条件を満たせば“免除”される制度がある

育休中の保険料は全てが自動的に免除されるわけではありません。中でも「育休中 保険料 免除」に関する制度は複雑なので、項目ごとに整理しておくと安心です。保険料や税金に関して、育休中の扱いは一体どうなるのか?免除制度を利用するにはそうすればいいのか一覧にまとめました。

| 項目 | 育休中の扱い | 詳細 |

|---|---|---|

| 健康保険料(協会けんぽ・健康保険組合) | ✅ 免除 | 【理由】健康保険は給与に基づいて算出され、育休中に給与が支払われないため、保険料は免除される。 【条件】事業主が「育児休業取得申出書」等を提出し、免除の申請を行う必要あり。 【受給時への影響】免除期間中も被保険者資格は継続され、医療給付・出産手当金・育児休業給付金などの権利は維持。 【その他】免除期間は、将来の年金・保険の受給条件にも影響なし。 |

| 国民健康保険料(自営業・フリーランス向け) | 🔶 原則支払い必要(軽減・減免制度あり) | 【理由】前年の所得に応じて課税されるため、今の収入がゼロでも課税される。 【条件】市区町村ごとの制度により、所得減少による減免申請が可能。必要書類(育休証明など)を提出。 【受給時への影響】免除されても国保の資格は継続され、医療を受ける権利は維持。 【制度活用】「国保 減免制度 ○○市」で検索または市役所で相談を。 |

| 介護保険料(40歳以上の方対象) | 厚生年金+健康保険加入者:✅ 免除扱い 国民健康保険加入者:🔶 原則支払い必要 | 【理由】健康保険料と連動しており、厚生年金対象者は育休中に免除される。 【条件】健康保険とセットで申請。40~64歳が対象。 【受給時への影響】将来の介護サービスの利用に影響はなし。 【補足】国保の介護保険料は市町村ごとの減免制度に申請することで軽減可能。 |

| 国民年金保険料(第1号被保険者) | 🔶 申請により免除可 | 【理由】国民年金は本人が直接支払うため、無収入でも請求される。 【条件】「産前産後期間の保険料免除制度」や「保険料免除・納付猶予申請」によって免除可能。 【受給時への影響】法定免除期間は将来の年金額に反映(全額免除で1/2分計上)。 【制度活用】日本年金機構から申請書を入手、必要書類を添えて提出。 |

| 厚生年金保険料(会社員、公務員など) | ✅ 免除 | 【理由】育児休業中は無給のため、保険料が免除される。 【条件】健康保険と同様に、会社が申請を行うことで免除される。 【受給時への影響】免除期間も保険料を払ったものとしてカウントされ、将来の年金額に影響なし。 【補足】子が3歳になるまで免除対象。 |

| 雇用保険料 | ✅ 保険料なし | 【理由】給与が支払われていないため、保険料が発生しない。 【条件】なし(自動的に控除されない)。 【受給時への影響】雇用保険から育児休業給付金が支給されるが、保険料は発生しない。 【補足】復職後の給与に応じて再度保険料が控除開始。 |

| 所得税 | ✅ 原則非課税(※賞与がある場合は課税対象) | 【理由】給与が支払われない育休中は、課税所得が発生しないため所得税はかからない。 また、育児休業給付金は雇用保険から支給される非課税所得とされている。 【条件】会社からの給与・賞与などがなければ、育休中は課税対象外。 ただし、育休中でも賞与(ボーナス)や特別手当が支給された場合は、それが課税対象となり、所得税が源泉徴収される。 【受給時への影響】育児休業給付金に対しては課税されず、税金面の影響は基本的にない。 ただし、支給された給与・賞与がある場合、それに応じて所得税が発生する。 【注意点】育休中に賞与や一時金が支払われた場合、所得税が引かれている可能性があるため、給与明細や源泉徴収票を要確認。 また、復帰後の給与と合わせて年末調整が行われることで、過不足のある所得税が精算される。 収入が少ない年は、確定申告で税金が還付されるケースもある。 |

| 住民税 | 🔶 前年所得により課税、原則支払い必要 | 【理由】住民税は前年(1月~12月)の所得に基づき、翌年6月から翌々年5月まで課税されるため。 【条件】給与がない=住民税ゼロとはならない。 【支払い方法】通常は「特別徴収(給与天引き)」だが、育休中は「普通徴収(納付書払い)」に切り替えられることが多い。 【制度活用】市区町村によっては減免や納税猶予制度あり。収入減少・生活困窮を理由に申請可能。 【補足】納付書が届いたら放置しないよう注意! |

注意その3:免除申請は会社経由!会社が忘れると損

免除申請で大事なことは、会社勤めをしている方の「免除申請は本人ではなく、会社を通じて行う」ということ。

実際にあった事例では、

- 会社が申請を忘れていた

- 担当者が制度を知らなかった

…という理由で、育休中に保険料が天引きされてしまった人もいるそうです。恐ろしいですね。

念のため、自分の勤務先に「育児休業中の保険料免除は申請されますか?」と確認しておくと安心です。

注意その4:国民年金は“人によって違う”扱いに注意

「育休中 年金 手続き」は自分の種別や立場によって必要かどうかが異なります。特に自営業・フリーランスの方など「国民年金に加入している人」の場合は、事情が変わります。

- 第1号被保険者(自営業など):育児で収入が減っても、自分で申請しないと免除されません。

- 第3号被保険者(会社員の扶養に入っている配偶者):育休中も自動で保険料ゼロ(申請不要)。

つまり、「会社員」と「フリーランス」では対応がまったく違うので、自分がどの立場なのかを確認しておきましょう。

注意その5:赤ちゃんの保険証、どちらの扶養に?

出産後は、赤ちゃんの健康保険への加入が必要です。

国民健康保険なら出生後14日以内と法律で定められていますし、健康保険でも出生後、5日以内〜14日以内を目安にしてください。

健康保険の場合、基本的には「夫 or 妻、どちらの扶養に入れるか?」を選ぶ形になりますが…

- パパのほうが勤務先の健康保険が手厚い

- ママが育休中で収入がないからパパの扶養に入れる方が良い

といった理由で、加入先を変える人も多いです。ちなみに、マネー調査員は二人子供がいますが、どちらもママの扶養に入れて健康保険に加入しています。

注意点なのですが、子供を出産してから、子供を健康保険に加入させて手元に保険証が届くまで、大体2週間から1ヶ月ぐらいかかるのですが、その間の医療費は「いったん全額負担」になることが多いです。

マネー調査員もそうでしたが、赤ちゃんも生まれると色々な検査や治療、予防接種をすぐ行なう場合があります。意外と地味に医療費が発生するんです。必ず全て領収書を保管しておいてください!

保険証が届いた後に、その領収書で会社経由か、もしくは加入している健康保険に「療養費支給申請」を行なうと自己負担7割分が後日払い戻しされます。

払い戻し(療養費)の申請期限はいつまで?

原則:診療を受けた日の翌日から👉 2年以内です。これは健康保険法に基づく決まりです。

【根拠】健康保険法 第193条「療養費等の請求は2年以内に行うこと」

赤ちゃんの医療費の払い戻し手続きは大変!産後すぐに知っておきたい心構えとコツ

赤ちゃんの領収書をまとめておき、会社経由や健康保険に自分で、医療費の払い戻しの手続きを行なう作業ですが、産後の数カ月の手続きは結構しんどいです。領収書をアップロードしたり、原本を郵送したりといろいろとやります。体も痛くて、寝不足で頭も回りません。

パートナーの保険に赤ちゃんが加入している場合は領収書を渡して全部の作業をやってもらってください。

自分の会社の保険に入れた場合は、自分で手続をする羽目になりますので、領収書だけ無くさないように一箇所に集めておき、2年以内に確実に手続きしましょう。産後1ヶ月ぐらいはハイになっていたりするので、勢いで出来たりもします。スマホのカレンダーに忘れないようリマインド設定しておくのもオススメします。

注意その6:住民税や所得税は“あとから”やってくる

「育休中 住民税」で検索する方が多いように、前年収入に基づく住民税が思わぬ負担になるケースがあります。詳しく説明しますね!

所得税|育休中の扱い:✅ 原則「免除」または「非課税」

支払い・免除の理由

- 育児休業中は、通常給与の支払いがないため、課税対象となる所得が発生しません。

- また、育児休業給付金は「非課税所得」であり、所得税の対象外です(※雇用保険から支給)。

免除等の条件

- 給与がゼロであること(=育休中で無給)

- 給与明細や源泉徴収票に記載される支払額が0円

例外・特例

- 育休中でも賞与(ボーナス)や手当が支給された場合は、その金額に対して所得税が課税され、源泉徴収されます。

- 「育児支援金」などの企業独自の支給も、税務上は給与扱いされる可能性があります。

支払い方法

- 支給された給与・賞与に応じて自動的に天引き(源泉徴収)

- 育休後、年末調整で過不足が調整される場合もあり

注意点

- 「育児休業給付金には税金がかかる」と誤解しているケースがありますが、給付金は非課税です。

- ボーナス支給がある場合、「所得税がかかってる!」と驚く人が多いですが、これは正常な処理です。

よくある失敗

- 給与ゼロなのに確定申告をしようとしてしまう

- 年末調整で還付されるのに、手動で申告して二重申請になるケース

住民税|育休中の扱い:🔶 原則「支払い必要」

支払い・免除の理由

- 住民税は、前年(1月〜12月)の所得に基づいて、翌年6月から翌々年5月にかけて課税される仕組み。

- つまり、「今の収入がゼロ」でも、昨年に所得があれば課税対象になります。

免除・減免の条件

- 原則として免除制度はないが、以下の場合に減免や猶予申請が可能。

- 所得の急減や生活困窮

- ひとり親や非課税世帯相当の収入

- 特別な事情(病気、災害等)

支払い方法

- 育休前は特別徴収(給与天引き)

- 育休中は給与がないため、普通徴収(納付書による支払い)に切り替え

- 納付書は自治体から自宅に送付される

特例・軽減措置

- 各自治体が設けている住民税の減免・猶予制度を活用可能(例:収入が前年比で大幅に減少など)

- 必ず申請が必要。役所の税務課に相談すべし!

注意点

- 納付書を放置すると延滞金が発生するため要注意

- 育休中の所得がないからといって、自動で免除されることはない

よくある失敗

- 「育休中だから住民税も免除される」と思い込み、納付書を無視してしまう

- 自分が普通徴収に切り替わっていることに気づかず、督促状が届いて慌てる

育休1年目は住民税にご注意!

会社勤めの経験しかないと、所得税も住民税も天引きしかされたことがないので、何がどうなっているのか把握する機会があまりないかもしれません。

マネー調査員は第一子の育休1年目に前年の評価に対するボーナスが支給され、所得税が課税された源泉徴収票を見たときには「手続きミス?」と勘違いしました。

さらに、前年の収入に対する住民税が役所から納付書で来た時も「なにこれ!?」とパニックになりました。よく分からなくて無視していたんですが、どうやらネットで調べると支払うものらしいと分かり、給付金しかないのにこの金額を支払うの!?鬼なの!?と二度目のパニックになりました。育休中の税金を払わないとどうなる?と心配になる方もいますが、納付を放置すると延滞金が発生し、後から督促状が届く可能性もあるので注意しましょう。収入に応じて、何十万と持っていかれます。辛いですね。

住民税の納付方法でオススメなのが、スマホ決済、バーコード読取です。自治体によっては、納付書のバーコードを読み取ることで、市税を納付できます。マネー調査員も利用しましたが、めちゃくちゃ便利です。

- 自宅に居ながらスマホと納付書だけで作業が完了

- 24時間いつでも自分のタイミングで作業ができる

- 楽天ペイだとポイントも使える

| ✅ 楽天ペイ | 「請求書払い」機能で納付書のバーコードを読み取り、ポイントも利用可 |

| ✅ PayPay | 「請求書払い」で対応自治体の税金や公共料金の納付が可能 |

| ✅ LINE Pay(LINEアプリ内) | バーコードを読み取ってそのまま支払い可能(LINE残高が必要) |

| ✅ au PAY | 一部自治体で住民税・軽自動車税の納付が可能 |

| ✅ FamiPay / メルペイ / d払い など | 対応自治体はまだ一部だが、順次拡大中 |

注意点もあります!

- 自治体やアプリによっては対応していない

- 領収証書は発行されません(領収証書が必要な場合は、金融機関又はコンビニエンスストア等の窓口で納付)

- すぐに納税証明書が必要な方は、金融機関またはコンビニエンスストア等の窓口で納付

\育休中に在宅で副業しながら家計を支えた体験談はこちらから読めます!/

注意その7:夫婦で育休を取るときは役割分担に注意

近年、厚生労働省は、夫婦の育休取得をオススメしています。2021年以降色々と大きく制度が変わったんです!

- 産後パパ育休は、産後8週間以内に4週間(28日)を限度として2回に分けて取得でき、1歳までの育児休業とは別に取得できる制度(産後パパ育休(出生時育児休業))

- 1歳までの育児休業を分割で取得できるようになりました。

- 夫婦で取得すると、1歳2か月まで休業できます(パパ・ママ育休プラス)

- 配偶者が専業主婦でも休業できます

- パパももちろん条件を満たせば育児休業給付、育児休業期間中の社会保険料の免除が受けられます。

ただし!夫婦で育休を取得する際には、次のような注意点が必要です。

(夫の育児休業取得を勧める3つの理由より抜粋)

- キャリアや収入のロス(夫の育休を2回に分けて取得し、期間を短くするなどの対策)

- 家事・育児の役割分担が曖昧になり、比重が妻に偏ることで夫婦関係が悪化(役割分担を決める、夫が一人で家事育児を行なう期間を設ける)

- 育児休業給付金の入金が数カ月後なので貯金から生活費を捻出

参考文献:早わかり!男性の育児休業ここがポイント(群馬労働局 雇用環境・均等室)

まとめ:損を防ぐチェックリスト

最後に、育休中の保険・年金トラブルを防ぐために、最低限チェックしておきたいことをまとめます。

- 会社に「保険料免除の申請」がされているか確認した?

- フリーランス等で国民年金を利用する場合、その種別(第1号・第3号)は確認した?

- 赤ちゃんの健康保険の加入先は決めた?

- 住民税の納付方法を理解している?

- 夫婦の育休期間と扶養関係を整理した?

\節約や家計管理の工夫については、こちらの記事でも紹介しています!/

コメント